В июле месячная инфляция в стране ускорилась до 0,7% с 0,4% в июне

Обзор рынков подготовлен аналитиками Ассоциации финансистов Казахстана (АФК).

На предпоследней торговой сессии августа покупатели инвалюты имели перевес над её продавцами. По итогам дня средневзвешенный курс по паре USDKZT вырос до отметки 481,19 тенге за доллар (+0,67 тенге). При этом объём торгов увеличился до 279,1 млн долларов (+70,8 млн). Ряд игроков могли покупать доллары для формирования денежной массы в инвалюте перед приближающимися выходными, а также решением НБРК по базовой ставке.

Напомним, участники рынка видят два исхода сегодняшнего заседания по монетарной политике: сохранение базовой ставки или её снижение на 25 б.п., отдавая большую вероятность первому сценарию. Во многом, такое видение обусловлено сохраняющимися проинфляционными рисками в экономике в свете углубляющегося дисбаланса республиканского бюджета и постоянных изъятий средств из Нацфонда (бюджетный стимул), ослабления нацвалюты (перенос ослабления в цены на импортную продукцию), продолжающегося сильного роста цен на регулируемые услуги (+1,6% за июль), стабильно высоких инфляционных и девальвационных ожиданий в обществе. Эти факторы, как правило, действуют в комплексе, создавая значительные проинфляционные риски для экономики.

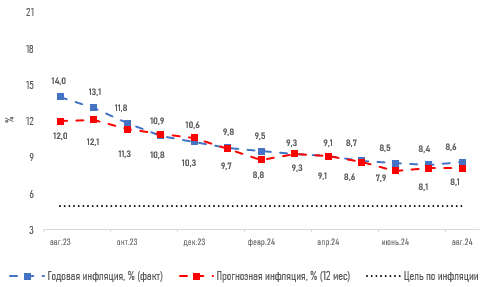

Диаграмма 1. Наблюдаемая и прогнозируемая экспертами АФК инфляция:

Несмотря на снижение открытой позиции НБРК (с 7,0 трлн тенге до 6,3 трлн тенге), ставки на денежном рынке устойчиво удерживаются вблизи нижней границы коридора базовой ставки (TONIA – 13,24%, SWAP-1D – 6,33%) ввиду отсутствия повышенного спроса на краткосрочную ликвидность. Между тем, как правило, ставки денежного рынка моментально реагируют на изменения базовой ставки, поэтому сегодняшнее заседание может внести изменения в текущую доходность инструментов.

Фондовый рынок

Индекс KASE в среду продемонстрировал умеренное снижение, опустившись к отметке 5 314,9 пункта (-0,13%). Небольшие продажи наблюдались в акциях БЦК (-0,4%) и Казатомпрома (-0,4%), тогда как изменения в остальных 8 инструментах не превысили 0,3%. Очевидно, что инвесторы пока не проявляют особой торговой активности в отсутствие факторов для покупок/продаж, а также в преддверии решения по базовой ставке.

Нефть

Котировки нефти остаются довольно волатильными, находясь под влиянием разносторонних факторов. В среду цена нефти Brent опустилась на 2,7% – до 77,4 доллара за баррель. С одной стороны, запасы нефти в США снизились менее прогнозируемого рынком показателя (на 846 тыс. баррелей при ожиданиях падения на 2,3 млн баррелей), а с другой – после эскалации конфликта на ливано-израильской границе отмечается некоторое затишье.

Рисковые активы

Фиксация прибыли инвесторами продолжилась в среду, как ввиду текущих высоких цен и мультипликаторов, так и в преддверии важных событий для рынка. Отметим, что основные фондовые индексы США завершили торги среды снижением на 0,4-1,1%. Высоко ожидаемый отчет Nvidia не оправдал ожиданий рынка, хотя в целом показал довольно впечатляющую динамику (доходы увеличились на 122%, а чистая прибыль на – 152% в годовом выражении). Как результат, в моменте индексы теряют ещё 0,3-0,6%.

Сегодня в фокусе внимания – пересмотренные данные о ВВП США за первое полугодие, а завтра инвесторы ожидают публикацию данных по расходам на личное потребление (PCE).

Защитные активы

В безрисковых инструментах основные изменения наблюдались в золоте (-0,59%) на фоне фиксации прибыли после недавнего ралли, а также восстановления индекса доллара (+0,41%) после его некоторой перепроданности.