Стимулируемое госрасходами увеличение объёмов жилищного и инфраструктурного строительства обеспечит казахстанскому сектору строительства высокие темпы роста в среднесрочной перспективе. С учетом низкой кредитной нагрузки и устойчивой рентабельности ключевым риском для строителей остается нестабильный спрос.

За счёт чего строительный сектор будет наращивать производство на 9% ежегодно в ближайшие пять лет? Срез состояния строительного сектора РК – в обзоре Kursiv Research.

Строитель на фоне

Следует сразу же договориться о терминах. Под сектором строительства понимается набор работ, связанных с возведением зданий и сооружений. Соответственно, в периметр основных игроков сектора попадают компании, производящие строительные и монтажные работы, капитальный и текущий ремонт жилья, нежилых и промышленных объектов и различной инфраструктуры.

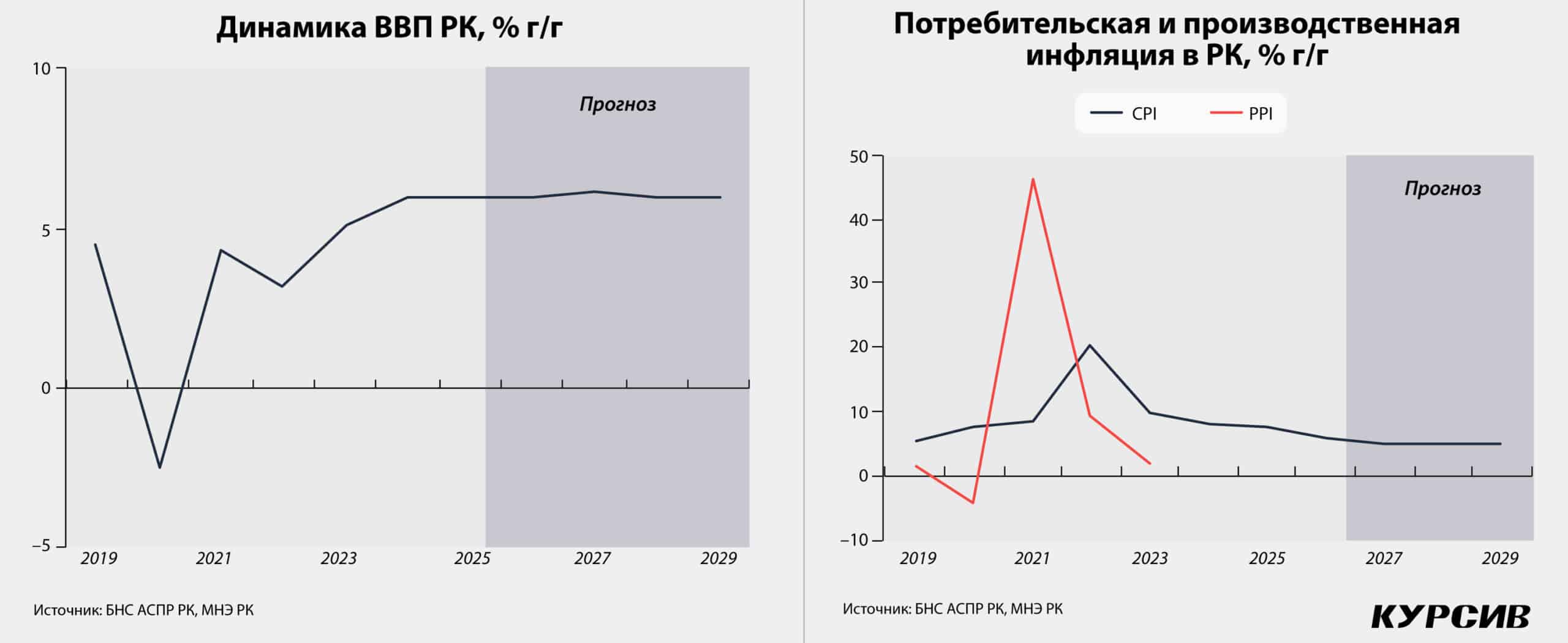

В последние пять лет строительный сектор стал одним из главных «разгонных блоков» казахстанской экономики: его динамика была выше, чем темп роста экономики в целом. Если средние темпы роста ВВП РК в 2019–2023 годах составили 2,9%, то строительного сектора – 11,3%. Для сравнения: промышленность в этот же период выросла на 2,5% в среднем в год, транспорт – на 0,2%. Благодаря опережающему росту строители укрепили позиции в структуре экономики: по итогам 2023 года строительный сектор Казахстана генерирует 5,6% ВВП. Приводимые здесь и далее расчеты сделаны Kursiv Research на основе данных БНС АСПР РК: публичная официальная статистика позволяет детально раскрыть ситуацию в отрасли.

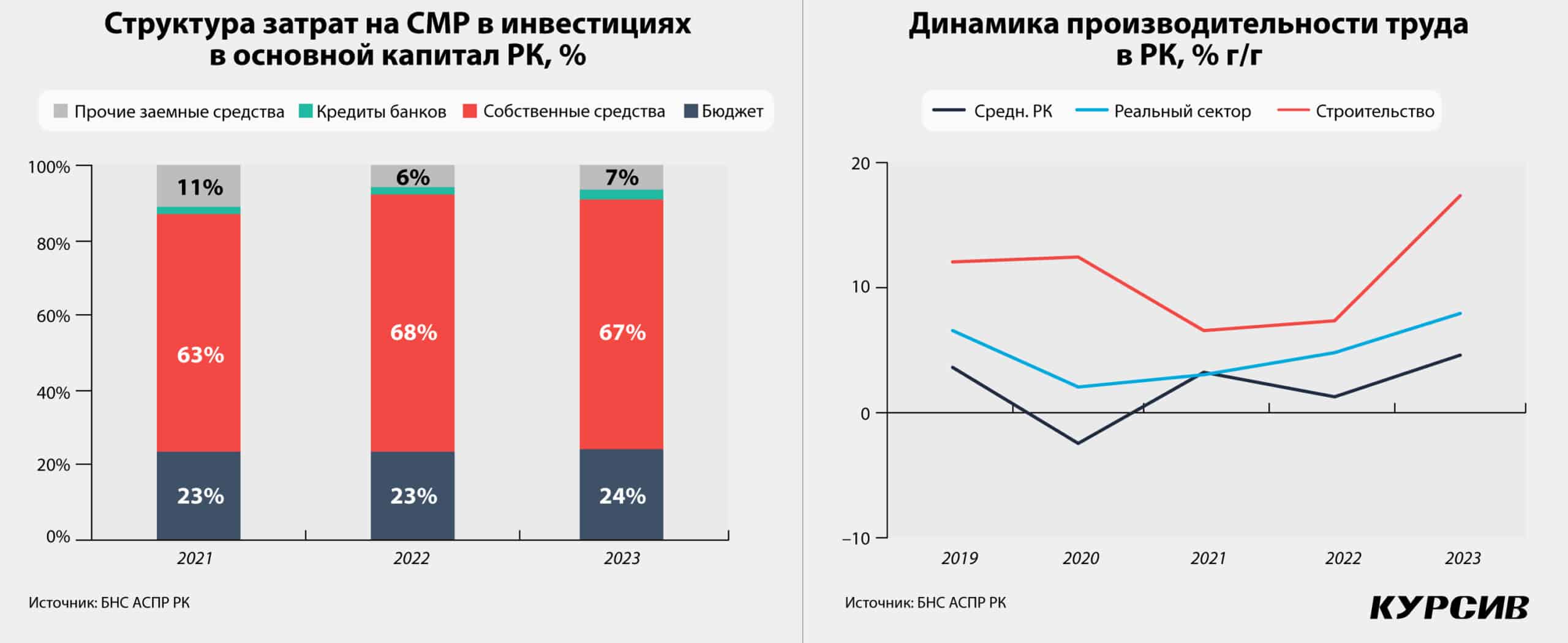

При среднегодовом росте инвестиций в основной капитал РК на уровне 5,8% в ретроспективе пяти лет динамика их ключевого компонента – строительно-монтажных работ, – за который отвечают строители, находилась на уровне 11,7%.

Стройка обеспечивает 7% занятости в стране – это более 600 тыс. человек. Сектор в последние 20 лет служил одним из важнейших демпферов рынка труда – на фоне оттока из сельскохозяйственной отрасли здесь создавались новые рабочие места, требующие краткосрочной переподготовки кадров.

Производительность труда в строительстве в 2019–2023 годах росла значительно быстрее, чем в среднем по экономике и в реальном секторе экономики в целом: если строители наращивали выпуск на одного занятого в среднем на 11,1% в год, то в экономике показатель рос в среднем на 2,1% в год, в реальном секторе – на 4,9%.

За пятилетку количество строительных компаний в РК выросло на 13% – до 8,9 тыс. фирм. Большая часть производства строительных работ – 51% (2023 год) – приходится на представителей малого бизнеса. За последние годы структурная доля этого показателя находилась в диапазоне между 48 и 56%, причём его рост и пик совпали с постпандемийным периодом, когда на фоне роста спроса на строительный рынок вернулись кадры, перешедшие в другие отрасли и временно оказавшиеся в локдауне. На средний бизнес приходится 18% произведенного объёма строительных работ, на крупный – 31%.

Квартиры и школы

Жилищному строительству достается львиная доля внимания, оказываемая всему строительному сектору регулятором, экспертами и населением. Но какова его реальная роль в строительном секторе РК?

В жилстрое вращается все больше и больше денег. Объём инвестиций в жилищное строительство в последние пять лет рос взрывными темпами: среднегодовой прирост оценивается в 18,6%, а в отдельные периоды (2020 год) рост достигал 35%. Ввод жилья в последние несколько лет рос ежегодно и в 2023 году составил 17,8 млн кв. м. Средние темпы роста ввода жилья за 2019–2023 годы достигли 7,7%.

Две трети объёма сдаваемого жилья неизменно приходятся на пять укрупненных регионов: Астану и Акмолинскую область, Алматы и Алматинскую область, Шымкент и Туркестанскую область, Актюбинскую область и Атыраускую область. Концентрация на двух ключевых городах страны – Астане и Алматы – крайне высока и составляет до 40% всего сдаваемого жилья по площади. Стоимостное измерение делает концентрацию более заметной. Если рассматривать ипотечный портфель – на Алматы с Астаной приходится 54% всей республиканской ипотеки.

Сегмент жилищного строительства отражает то, насколько платежеспособен розничный клиент: по итогам прошлого года 37% от всего объёма ввода жилой площади обеспечило население: казахстанцы, как и пять, и 10 лет назад, много строят для себя. Доля жилья, введенного населением, выше в регионах с невысокими доходами: стоимость строительства 1 квадратного метра многоквартирного дома строительной организацией в полтора раза дороже, чем стоимость строительства индивидуального жилья собственными руками. При этом в масштабах всего строительного сектора жилстрой занимает не самое большое место: строительство жилых зданий в среднем занимает от 15 до 20% выполняемых строительных работ (в 2023 году – 16%).

На нежилые здания – в эту группу входят коммерческие объекты, учебные заведения и медицинские организации – приходится около 33% совокупного объёма строительных работ, причём школы и больницы формируют не более 7% (2023 год). Объём строительства образовательных и медицинских учреждений в последние годы существенно вырос. Дополнительный импульс сектору придал нацпроект «Комфортная школа», в рамках которого в ближайшие два года должно быть построено и введено свыше 300 средних школ на 2,4 трлн тенге. Kursiv Research ежегодно формирует базу инвестиционных проектов (БИП), реализованных в РК. По итогам 2023 года наиболее крупным инвестпроектом страны стало строительство Национального координационного центра экстренной медицины на 200 мест; стоимость проекта – 97 млрд тенге.

Заводы, цеха, дороги

Промышленное строительство, если верить данным БНС, составляет от 5 до 15% всего объёма строительных работ, производимых в стране. Динамика сектора промышленного строительства нестабильна: в периоды реализации крупных проектов (нефтеперерабатывающих заводов, горно-обогатительных комбинатов и фабрик) показатели сначала двузначно растут, а затем падают.

Анализ инвестиционной активности в промышленности, который ежегодно проводит Kursiv Research, готовя базу инвестиционных проектов, показывает, что минувший год был для промышленного строительства периодом средних проектов.

В 2023 году в РК было реализовано около трёх сотен проектов, связанных с вводом новых промышленных мощностей. Зачастую речь идёт о проектах-браунфилдах (новые технологические линии в действующих зданиях), но и гринфилдов (проекты с новым строительством) в этом списке, как правило, немало. Среди примеров минувшего года, попавших в базу инвестпроектов Kursiv Research, к таким прежде всего стоит отнести завод по производству спецкокса мощностью 350 тыс. тонн, реализованный ERG. Правда, генподрядчиком по проекту выступала не казахстанская строительная компания, а китайская – China Non-ferrous Metal Industry’s Foreign Engineering and Construction. Стоимость проекта, реализованного в Карагандинской области, оценивается в 43 млрд тенге.

Ещё один гринфилд с той же стоимостью был реализован в Алматинской области – это производственный комплекс, состоящий из сублимационного завода, фруктохранилища и тепличного комбината Fruit Art мощностью 25 тыс. тонн производства и 15 тыс. тонн хранения.

Среди казахстанских подрядчиков по промышленному строительству стоит выделить AA Engineering, в портфеле которой серия реализованных проектов строительства горно-обогатительных комбинатов и фабрик на месторождениях твердых полезных ископаемых в РК и соседних странах. Сейчас компания реализует три проекта, и все три с «Казахмысом»: обогатительную фабрику на Шатыркуль-Жайсанском кластере (строительство завершится в 2024 году), а также строительство сернокислотных цехов на Жезказганском и Балхашском медеплавильных заводах (оба проекта заканчиваются в 2025-м).

Инфраструктура, к которой относятся автодороги, железные дороги, взлётные полосы и прочие коммуникации, обеспечивает свыше 40% объёма строительных работ. Этот сегмент остается устойчиво крупным после старта проекта строительства автомагистрали Западная Европа – Западный Китай в конце 2000-х, а затем благодаря реализации инфраструктурной госпрограммы «Нурлы жол» (2015–2020). Но и в последние годы на строительство автодорог, железнодорожных магистралей и водохозяйственных объектов по линии правительства направляются крупные средства.

В минувшем апреле заместитель премьера, министр национальной экономики Нурлан Байбазаров сообщил, что в этом году кабмин намерен завершить ранее начатое строительство автомобильных и железных дорог. «В их числе трасса Талдыкорган – Оскемен, реконструкция дороги Астана – Алматы, реконструкция и строительство дорог вокруг Балхаша и некоторых – в западном регионе. Продолжается строительство железных дорог Достык – Мойынты, обход города Алматы, Дарбаза – Мактаарал, Бахты – Аягоз. Проекты были начаты в прошлом году. Все эти проекты направлены на развитие транзитного потенциала страны и закрепление позиции Казахстана как основного транзитного хаба в Центрально-Азиатском регионе. Реализация всех этих проектов, конечно, способствует развитию Среднего коридора», – публикует его комментарий официальный портал премьер-министра РК.

Помимо крупных долгосрочных проектов правительству регулярно приходится инвестировать и во внеплановые инфраструктурные проекты: например, в июле этого года кабмин по итогам поездки в Северо-Казахстанскую область премьера Олжаса Бектенова выделил 2,9 млрд на завершение строительства путепровода в Петропавловске. Общая стоимость проекта оценивалась тогда в 5,9 млрд, оставшуюся часть средств изыскали в местном бюджете.

Рассчитывают на свои

Откуда строительные компании берут деньги на поддержание деятельности и развитие? Официальная статистика указывает, что в структуре инвестиций в основной капитал предприятий строительного сектора от 93 до 98% занимают собственные деньги компаний, а остальной объём примерно равномерно распределяется между кредитами банков и прочими заемными средствами. При этом сами для себя строители строят мало: в структуре направлений инвестиций в основной капитал 92% составляют машины и оборудование и лишь 8% – строительные работы.

Такая структура капитальных затрат обусловливает и неравномерность инвестиционного цикла: расходы строителей на основные средства остаются на одном уровне в течение трёх-пяти лет, затем следует скачок, после которого средние значения возвращаются к привычной нейтральной траектории. По итогам 2019–2023 годов капзатраты строительного сектора росли в среднем на 7,1%.

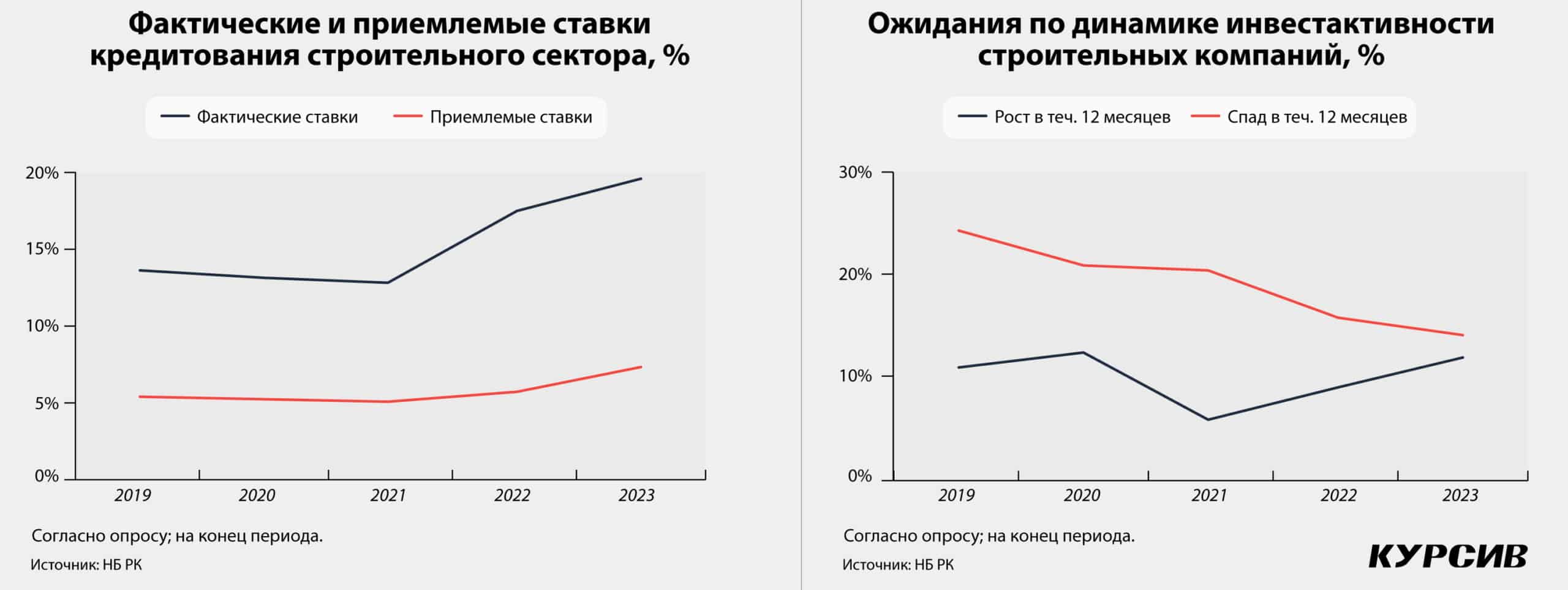

Объём банковского кредита строительного сектора в последние годы не растёт, находясь на уровне 600 млрд тенге. По итогам 2023-го портфель даже несколько сократился (–5,2%, до 593 млрд). В структуре кредитования строительных компаний чуть менее трети (29% на конец II квартала 2024 года) – краткосрочный долг, 71% – долгосрочный.

Причину слабой кредитной активности сектора, по-видимому, следует искать в условиях финансирования. По данным конъюнктурных обзоров Нацбанка РК, строительный сектор упоминается в ряду других секторов экономики, для которых нынешние ставки по заемным средствам являются неподъемными. Например, на конец IV квартала 2023 года компании-респонденты из строительного сектора отмечали, что при фактических ставках заемного финансирования в 19,6% приемлемыми для них являются ставки на уровне 7,3%. Такой – почти трёхкратный – разрыв наблюдается на протяжении последних пяти лет.

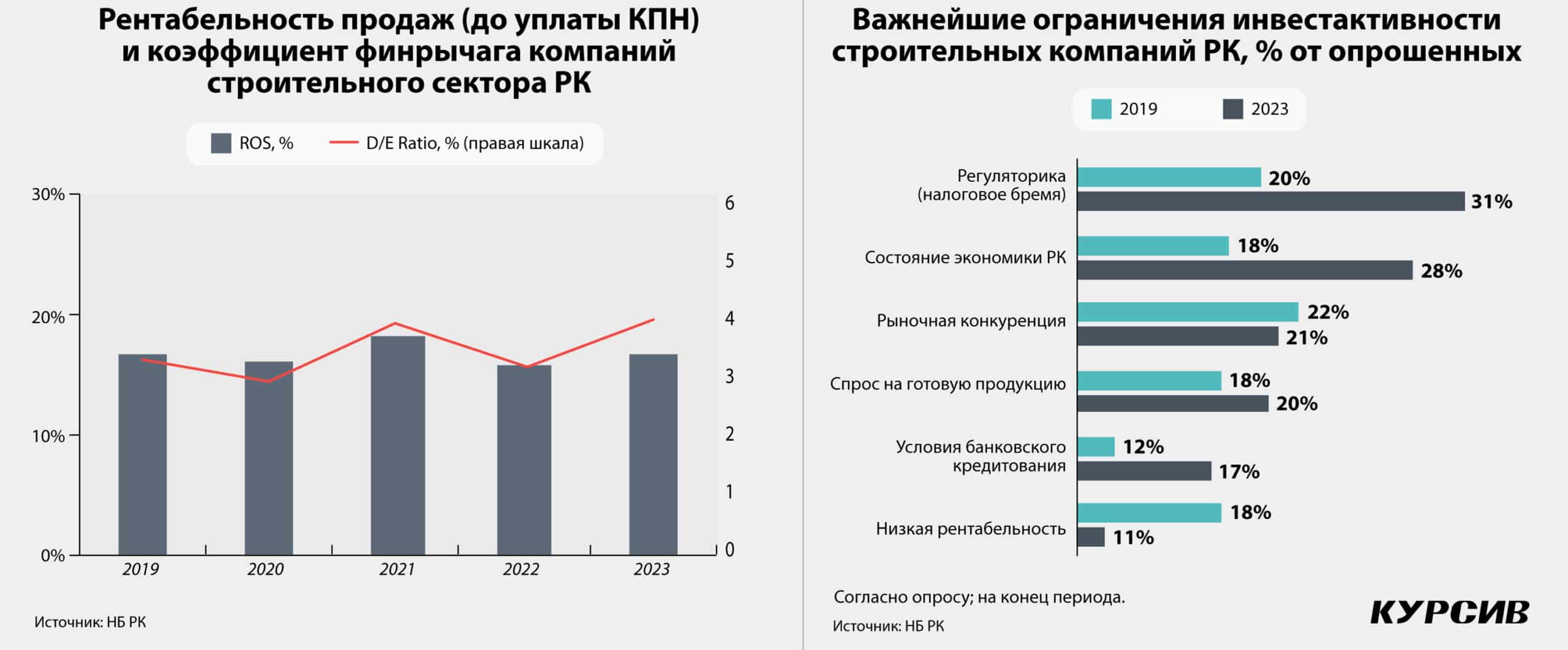

В то же время компании адаптируют свои бизнес-циклы под такие условия финансирования: доля респондентов конъюнктурного обзора, ожидающих рост инвестиций, структурно растёт (с 10,9% в 2019-м до 12,0% в 2023-м), а ожидающих спада – сокращается (с 24,3 до 14,2% соответственно). К основным факторам, ограничивающим инвестиционную активность, строительные компании относят регуляторные нормы (налоговая нагрузка), состояние национальной экономики, рыночную конкуренцию и спрос на готовую продукцию. Условия банковского финансирования – лишь пятый по популярности сдерживающий фактор (в IV квартале 2023-го на него указывали 17% респондентов).

Другой признак адаптации: коэффициент долговой нагрузки строительных компаний, рассчитанный по данным сводных отчетов по финансово-хозяйственной деятельности предприятий строительства, на протяжении последних пяти лет остается в диапазоне 2,9–3,9, а уровень рентабельности (до уплаты налога на прибыль) – 16–17%. Стабильность обоих показателей указывает на то, что текущая структура обязательств является в целом комфортной для участников рынка.

Спрос будет

Перспективы строительного сектора пока выглядят умеренно положительными. Индекс деловой активности, измеряемый НБ РК в том числе и в отношении строительных компаний, с начала года отражает нарастающий позитив: если в конце минувшего года и начале нынешнего субиндекс стройки чаще бывал в зоне негативных значений (менее 50), то с мая этого года ситуация улучшилась, и последние три месяца подряд показатель позитивен (50,6 по итогам июля). Респонденты улучшили свои ожидания по спросу на продукцию и доступу к кредитам.

За первые шесть месяцев 2024 года строительный сектор нарастил производство на 8,6%: прирост идёт благодаря высокой динамике по всем ключевым сегментам – строительно-монтажным работам (+8,0% г/г), капитальному (+13,0%) и текущему ремонту (+11,6%). До конца года строительный сектор должен выйти на 10% роста.

По актуальному прогнозу МНЭ, в ближайшие пять лет сектор строительства должен расти в среднем на 9,2% в год. «Запланирована реализация крупных инфраструктурных проектов, включая строительство и реконструкцию автодорог республиканского значения, местных дорог, а также строительство объектов, предусмотренных по Карте индустриализации. Планируется реконструкция сетей тепло-, водоснабжения и водоотведения в рамках реализации программы «Тариф в обмен на инвестиции», – отмечается в прогнозе. Это значит, что основная часть заказов пойдет строительным компаниям, обладающим компетенциями в сегментах промышленного и инфраструктурного строительства.

Поддержит рост и жилстрой. Цель довести обеспеченность жильем до показателя 30 кв. м на человека к 2030 году ставилась ещё в президентском послании-2018. По итогам 2023-го этот показатель приблизился к 23,9 кв. м, прибавив 2 п.п. Это означает, что правительство будет поддерживать набранный высокий темп прироста инвестиций в жилищное строительство.

В условиях стабильной загрузки наладится и ситуация с финансированием отрасли: стройкомпании смогут в более комфортном режиме обновлять основные средства, используя банковский кредит. В специализированных видах поддержки строительный сектор не нуждается – достаточно обеспечить спрос.

Жилье ускоряет отрасль

Нынешний год обещает быть очередным годом рекордного объёма сдачи жилых площадей. Разогревом этого сектора который год подряд за счёт самых разных стимулирующих инструментов занимается государство.

«В рамках утверждённого Плана первоочередных действий правительства РК по обеспечению экономического роста на 2024 год поручено увеличить объёмы строительства жилья дополнительно на 2,5 млн кв. м, что соответственно составит 18,0 млн кв. м (+2,9% к 2023 году), – описывают ситуацию в Министерстве промышленности и строительства. – Показатели объёмов ввода жилья доведены официально до каждого региона (рост планового объёма рассчитан в одинаковой пропорции от предыдущего плана). На сегодня для обеспечения своевременного ввода жилья акиматами областей, городов Астаны и Шымкента разработаны и утверждены Дорожные карты с указанием конкретных вводимых объектов в текущем году (их местоположения, адреса объекта, наименования застройщика, площади жилья, этажности, количества квартир, источника финансирования и даты ввода объекта в эксплуатацию), за исключением акимата города Алматы».

В МПС подчеркивают, что увеличение плана ввода жилья связано «с внедрением дополнительных мер обеспечения граждан жильем». В этом числе приобретение 17,3 тыс. единиц арендного жилья местными исполнительными органами у частных застройщиков на первичном рынке (1,0 млн «квадратов») за 272 млрд тенге (в министерстве подчеркивают, что это сделано на средства ФНБ «Самрук-Казына»), запуск новой ипотечной программы через Отбасы банк с вовлечением рыночных средств в сумме 300 млрд тенге и выдачи 12 тыс. льготных займов по ставке 7 и 9% годовых на приобретение первичного жилья (также на 1,0 млн кв. м).

«Из запланированных 18 млн кв. м за счёт госинвестиций будет построено порядка 1 млн кв. м жилья, это более 10 тыс. кредитных квартир. Также всего около 1,3 млн кв. м, или 22 тыс. арендных квартир, будет выкуплено у частных застройщиков. Доля государственной собственности составит порядка 20% от общего объёма ввода жилья», – сообщают в Минстрое.

Несчастье помогло

Дополнительный импульс строительству придало стихийное бедствие – паводки, в результате которых в нескольких областях РК было подтоплено до 12 тыс. жилых домов, из которых 8,3 тыс. не подлежат восстановлению.

План правительства для обеспечения ликвидации последствий подтопления жилья: приобрести 5,7 тыс. домов на вторичном рынке, а также построить 2,6 тыс. домов по типовому проекту.

Общий объём бюджетных расходов на восстановление жилья тогда оценили в 257 млрд тенге. Около 1000 домов планировалось построить в Актюбинской области, и по состоянию на начало августа 2024-го чиновники рапортовали о завершении строительства почти половины от запланированного количества объектов.

В июле казахстанское правительство анонсировало и меры в отношении инфраструктуры пострадавших районов: 22,7 млрд тенге кабмин выделил из своего резерва на «восстановление, реконструкцию, строительство дорог, а также мостов и водопропускных сооружений в Акмолинской, Актюбинской, Костанайской и Северо-Казахстанской областях».

Как сообщается на официальном портале премьер-министра РК, в Актюбинской области реализуют 31 проект: ремонт водопропускных труб на автодорогах Иргиз – Нура, Иргиз – Кутиколь, Кумтогай, восстановление автомобильной дороги к селу Уил, реконструкция моста через реку Уил, строительство мостового перехода в селе Айке Айтекебийского района. Проекты в Акмолинской области: реконструкция участка автодороги к городу Атбасар, автодороги Атбасар – Сочинское, ремонт автодорог Жалтыр – Макинск, подъезд к селу Колутон, Жамбыл и других населённых пунктов. Проекты в Костанайской области: 22 направления ремонта и реконструкции автодорог, мостов и порядка 10 водопропускных сооружений. Проекты в СКО: текущий ремонт 10 автодорог, в том числе по направлению Кокшетау – Омск, средний ремонт водопропускных труб на 22 км.